※この記事は 2022 年 5 月 10 日の Medium の記事の引用です。引用元 URL は以下です。

https://bit.ly/3NYuRJI

昨年、筆者は同年の Y コンビネータ社(以下「YC社」という) の投資先上位企業リストを分析した“On $300B of Y Combinator Startup Success(合計評価額 3,000 億ドルを超える Y コンビネータ社投資先スタートアップ企業の成功を考察する)”というブログ記事を投稿し好評を博した。同記事は、合計評価額 3,000 億ドルを超える YC 社のポートフォリオ・スタートアップ企業 137 社を分析したものだ。

YC 社が最近発表した最新版の投資先上位企業リストには、合計評価額 6,000 億ドルを超える 271 社が掲載された(2022 年 5 月時点で、その額は 9,000 億ドルに近いと推定される)。1 年でこんなにも大きく成長するものである!

筆者が創業者である投資会社 Rebel Fund の事業は、YC 社に毎年投資申請をしている 3 万強の技術系スタートアップ企業のうち、上位 0.1 %に属する企業に投資することだ。YC 社は技術系スタートアップ企業を支援する世界一のアクセラレーターとして知られている。弊社の投資はデータ駆動型アプローチを採用しており、YC 社の年期が新しくなるごとに、400 社強のスタートアップ企業に関する 10 万を超えるデータポイントを収集・分析している。弊社は、YC 社の投資先スタートアップ企業および企業の創業者(YC 社組織に含まれない企業および創業者)に関する、私たちが考えるには、最も包括的なデータセットを確保している。

毎年期ごとに、YC 社の投資先上位企業リストを分析し、YC 社スタートアップ企業を成功に導く要因を洞察し、弊社のアルゴリズム学習マシーン「Rebel Theorem」の精度向上を行い、創業者との面談時にはそのデータを常に念頭に置くようにしている。本記事はこうした洞察から得たものを共有することを目的にしている。

企業評価

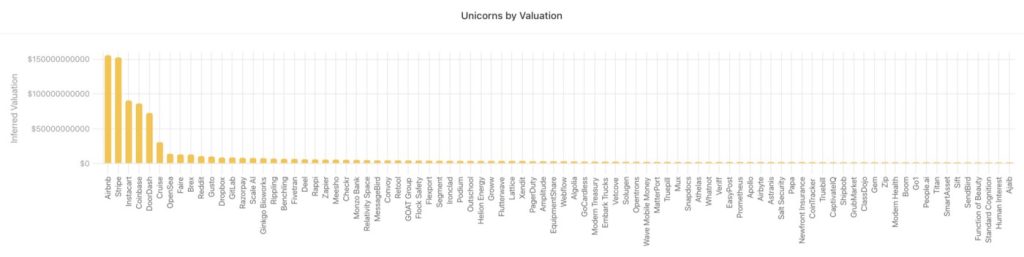

昨年の記事と同様に、技術系スタートアップ企業の世界では価値の創造が非常にいびつであることを強調することから始めたい。スタートアップ企業に対する評価は、不気味なほどに予測可能なかたちで、急こう配の「べき乗則曲線」に沿って下落する傾向がある。

現在までに、YC 社は 3,000 社を超えるスタートアップ企業に投資をしてきたが、YC 社の公式統計によると、ユニコーン企業(企業価値が 10 億ドル以上に達した新興企業)(以下「ユニコーン」という) は 60 社強しかないとのこと(2022 年 5 月時点で、90 社に近いと思える)。さらには、これらのユニコーンは、YC 社スタートアップ企業の合計評価額の 95 %超を占めているのだ!

しかし、このユニコーンの中でさえも、ほんの数社が他社を圧倒している。弊社の計算では、YC 社スタートアップ企業上位 10 社だけの合計評価額が 6,000 億ドルを超えている。下のグラフは、ユニコーンクラブ内でさえも「わずかな勝者が独占的になる」ことを表している(下グラフ参照)。

ベンチャー投資家が「ユニコーンキャッチング(ユニコーンの発掘)」にこだわるのには理由がある。それは、ユニコーンが実際にポートフォリオのリターンを牽引しているからだ。弊社は、シードステージ企業に対するユニコーン投資を過去数年間に行った。その結果、これら企業は与えられた各自の投資ファンドにおいて 100 倍を超えるグロス・マークアップ(総利幅)を計上し、現在も急成長中だ。

創業年数

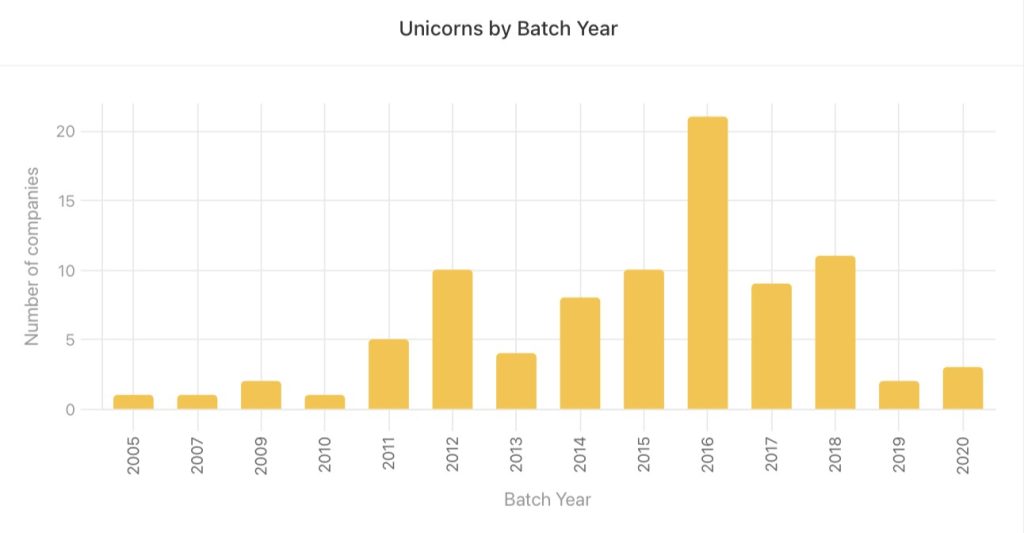

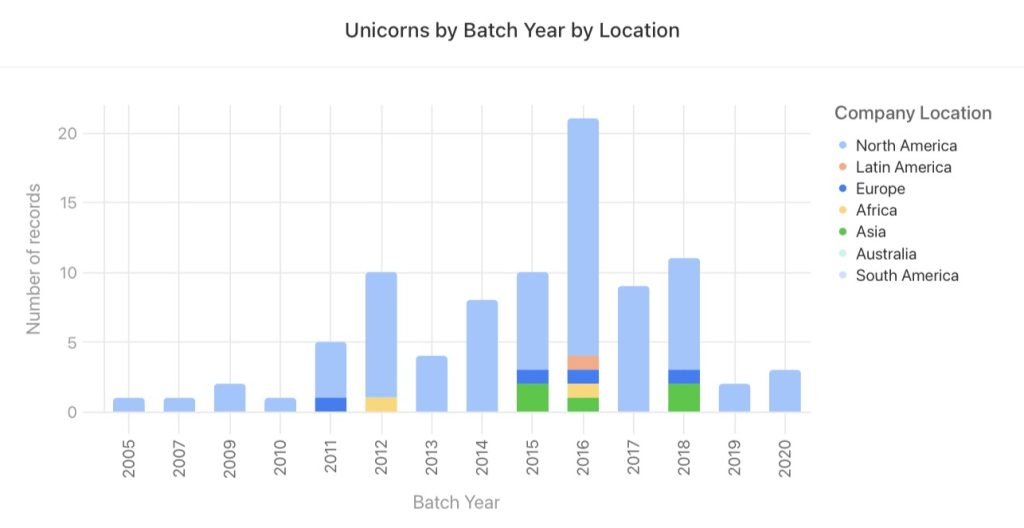

ベンチャー投資においては忍耐強い人が報われる。なぜなら、技術系スタートアップ企業が成熟し、利益を出すようになるまで 5~10 年かかるのが大抵だからだ。YC 社の投資先上位企業を年期 (Batch Year) ごとに分析すると、ユニコーンは創業 5 年強の企業が多いことがわかる(下グラフ参照)。

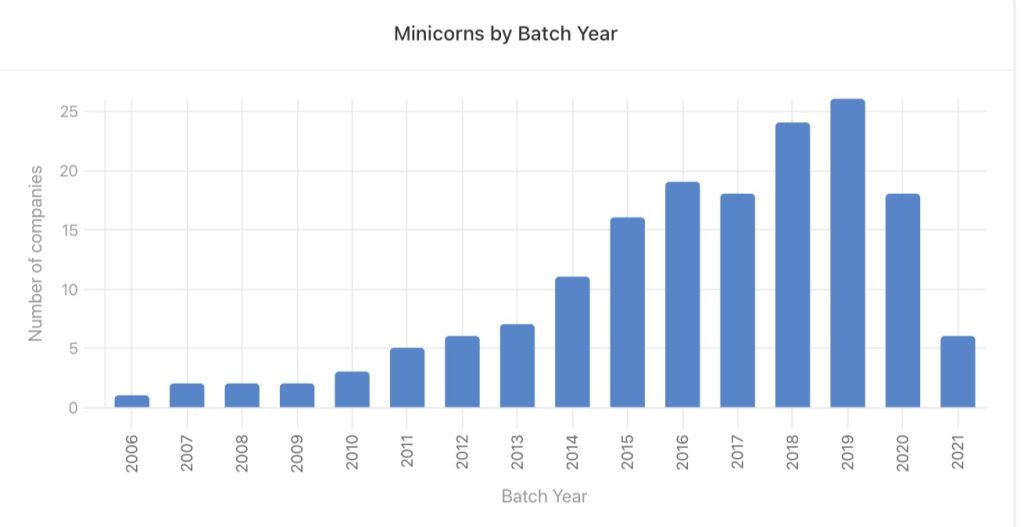

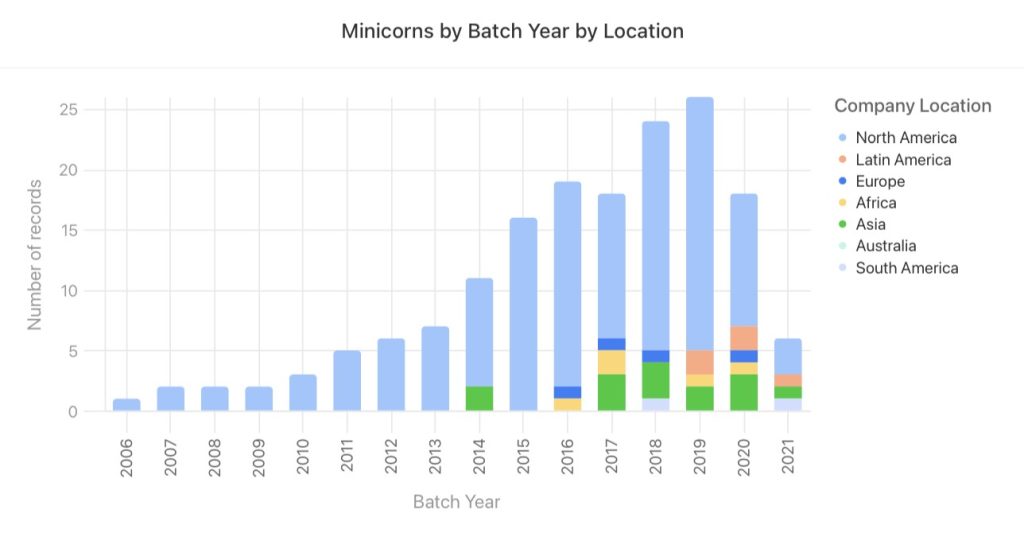

しかし、「ミニコーン企業」(評価額 1 億 5000 万~9 億 9900 万ドルの企業)(以下「ミニコーン」という) は、この評価範囲に成長するまでにそれほど時間がかからないため、ユニコーンよりも相当に若い企業が多くなる(下グラフ参照)。

このグラフにおいて、ユニコーンは 2016 年期に、ミニコーンは 2019 年期に企業数においてピークを迎えたことがわかる。これは、YC 社の最盛期がすでに終わったことを意味しているわけではなく、より最近の年期に投資が始まったスタートアップ企業がこれから成熟期を迎えるということだ。

また、2006~2019 年期にかけてミニコーンが指数関数的に増加していることに気づくだろう。これは、YC 社の1年期における投資先企業数が増加したこと、またアクセラレーターとして YC 社の企業選考プロセスおよび全体的な作業の効率性が向上したことの双方が影響したと筆者は考える。

具体的な数字を述べると、YC 社の 2012~2015 年期における投資先企業 616 社のうち 32 社が同期中にユニコーンとなり、ユニコーン率は 5 %であった。特筆すべき事象が起きたのが 2016年期である。226 社のスタートアップ企業から 21 社のユニコーンが誕生し、そのユニコーン率はなんと 9 %だった!2016 年期よりも最近の期中に関しては成果を判断するのは早計だと考える。しかし、YC 社の現在の投資先企業数(400 社)と、日進月歩の投資先企業の品質(batch quality)を鑑みると、数年の間に成熟期を迎え、いずれは1年期あたり 20 社を超えるユニコーンが誕生しても不思議ではない。

ユニコーンおよびミニコーンが生まれる地域

次に、これらのユニコーンやミニコーンがどの地域で誕生するのかを考えよう。

上述した二つのグラフに企業の所在地を重ね合わせて視覚化することでその答えがわかる(下グラフ参照)。

北米地域が両グラフにおいて他地域を圧倒しているのは明らかだ。YC 社が長い間自社の投資先企業選考プロセスにおいて、北米地域(主に米国)のスタートアップ企業を優先する傾向があったことが主な理由である。2015 年期より前は、ユニコーンのほぼすべてが北米企業であった。しかし、2015 および 2016 年期の棒(bar)から、北米地域以外を示す色を若干見るようになった。

YC 社による投資先企業の国際化に対する努力が実を結んだことをユニコーンより若いミニコーンの図で実際に見ることができる。北米地域以外のスタートアップ企業がそれなりに含まれているのが 2017 年期以降見られる。

また、近年の年期における北米地域以外のミニコーンの割合が、同期における北米地域以外のスタートアップ企業全体の割合を反映し始めたのが分かる。例えば、2019 年期においては、同期における北米地域以外の企業割合 40%のうちミニコーンの割合が 20%であった。しかし、2020年期においては、同期における北米地域以外のミニコーンの割合40%がほぼそのままスタートアップ企業全体の割合であった。

これはあまり知られていないことだが、北米地域以外の YC 社スタートアップ企業は、収益創出の原動力、創業年数、創業者の経歴などの観点から、北米地域の同業他社よりも進んでいる傾向があることが分かった。しかし、投資開始後の評価額の伸びに関しては依然不利な立場にあり、その理由は単に現地での資金調達環境が成熟していないためであろう。

拠点都市

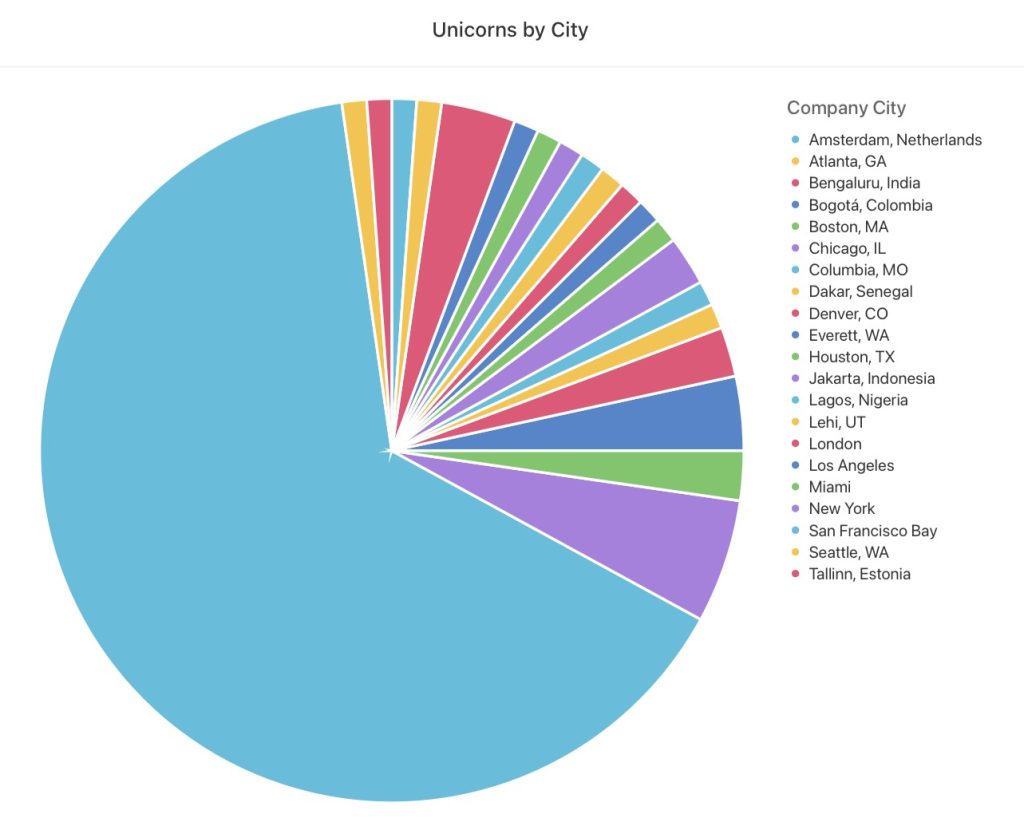

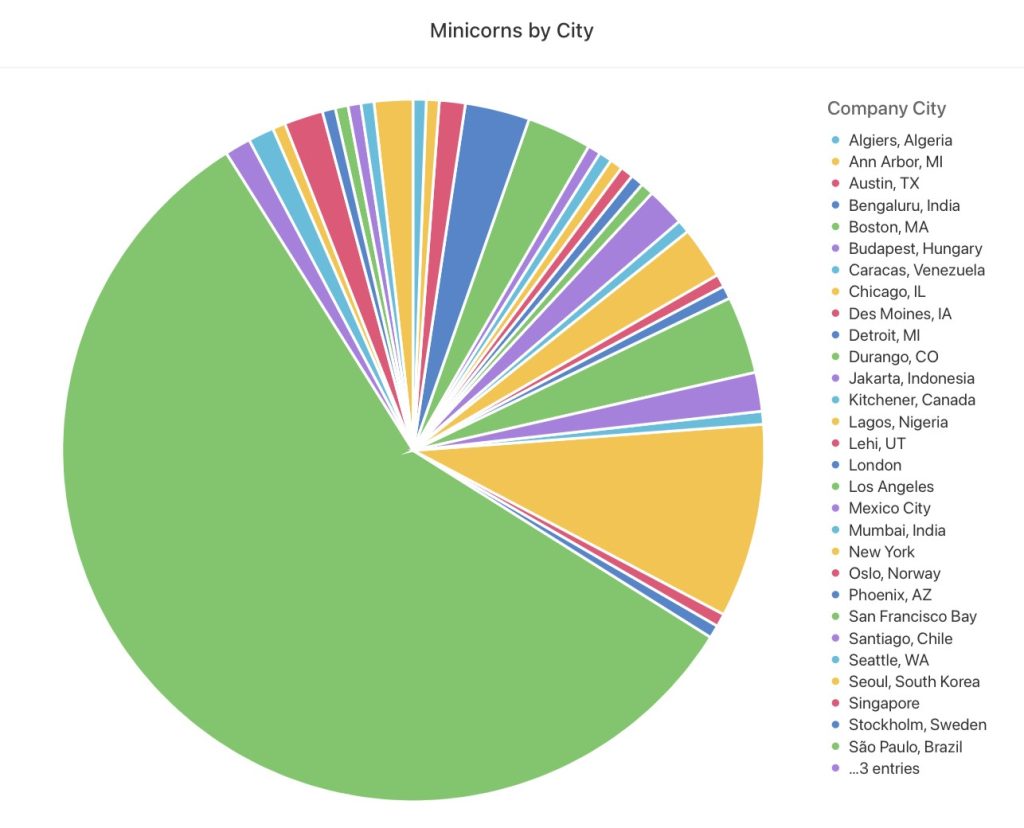

数年前に技術系スタートアップ企業に関して言えば、シリコンバレーの優位性が徐々に失われていることを書いた。そしてその執筆以降も、シリコンバレーの優位性とその緩やかな失墜は続いた。ユニコーンとミニコーンを拠点都市別の内訳で見ればそれが分かる(下グラフ参照)。

上記の各円グラフにおいて、サンフランシスコベイエリアを拠点とする企業数が圧倒的に多いことが簡単にわかる(色を青から後になって緑に変更したこと、勘弁願いたい)。ただし、ミニコーンは若い企業なので、このベイエリアを拠点とする割合はユニコーンよりも小さくなる(ミニコーンの 57%に対してユニコーンは 65%)。

シリコンバレーの支配体制にとりわけ食い込んだのが、ニューヨーク(ミニコーンの 9%)、ロサンゼルス(同 4%)、ボストンおよびインドのベンガルール(共に同 3%)である。上記の両グラフからは分からないが、最近の YC 社スタートアップ企業はリモートワーク優先が主流で、物理的な位置関係は以前ほど重要ではないことも把握している。

業種別動向

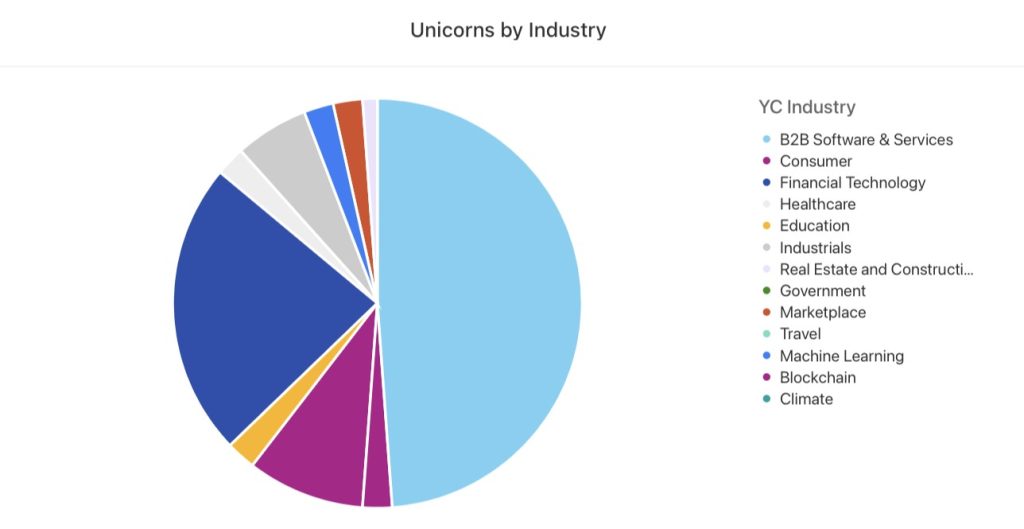

数年前、筆者は業種別に YC 社投資先企業の環境変化について書いたが、その中で言及した多くの傾向は依然続いている。さらには、新しい傾向もいくつか生まれ始めている。まずは、ユニコーンを業種別に以下に見てみよう(下グラフ参照)。

B2B(企業間取引)が、一般的な意見とは裏腹に、YC 社では常に多数を占める。金融テクノロジー(別称「フィンテック」)も同様に巨大な価値を生み出しており、Stripe や Brex が YC 社のユニコーンスタートアップ企業としては良い例だ。

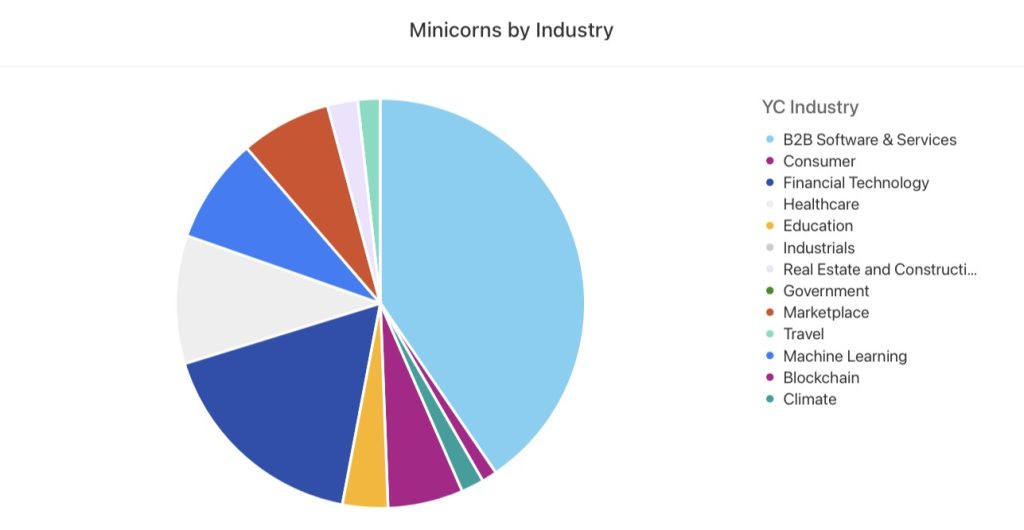

上記の円グラフとミニコーンの業種別内訳を比較すると、さらに興味深いことがわかる(下グラフ参照)。

現在、若いミニコーンが投資環境を変化させていることは明らかだ。B2B とフィンテックが依然として主要セクターであるが、ヘルスケア(ミニコーンの 10%)や機械学習(同 8%)、マーケットプレイス(同 7%)にそのシェアを奪われて始めているのだ。

また、「気候変動関連企業(climate)」(ミニコーンの2%)が小さいながらそのシェアに割り込み始めていることにも注目したい。この新興セクターの登場が重要であることは確かだが、多くの人が予想するよりも、同セクターがミニコーンのシェアに占める割合は非常に小さいままである。現時点では「ハイプ・サイクル(hype curve)」における「黎明期」かもしれない。

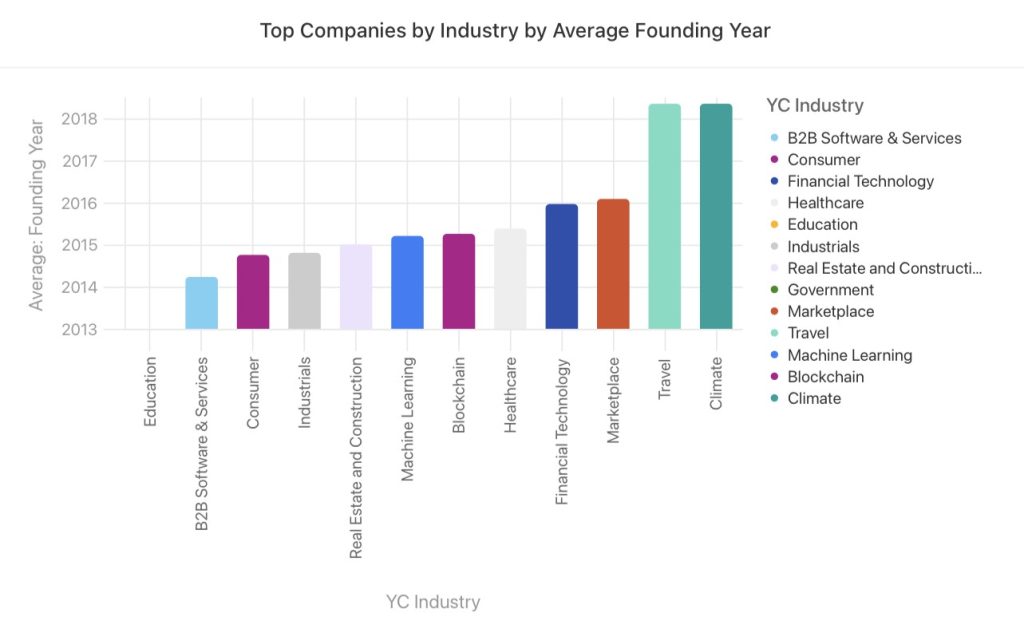

各セクターの傾向を読み解くもう一つの方法は、すべての上位企業(ユニコーンとミニコーンの双方を対象とする)を業種別かつ平均創業年別に分析することである(下グラフ参照)。

ここでは、気候変動関連および旅行関係スタートアップ企業が最も若い傾向にあることがわかるが、後者については、上位企業リストに旅行会社はほんの数社しか入っていないため、あまり深く検討はしないこととする。

それ以上に注目すべきは、教育や B2B、消費財メーカーが最古参で、フィンテックやマーケットプレイス、ヘルスケア企業が最も若い傾向にあることだ(前述の気候変動関連および旅行関係企業を除く)。これらのセクターは取扱量という観点において存在感も示してもいるので、投資家は注目する必要がある。

この記事で筆者が述べてきたことは、YC 社の上位スタートアップ企業数百社に関する何万ものデータポイントを分析することで得られた洞察のほんの一部に過ぎない。次に投稿する記事では、業績が優秀な YC 社スタートアップ企業および創業者の特徴を同業他社のそれらと比較した際に、最新版に更新された弊社のアルゴリズム学習マシーン「Rebel Theorem」がピックアップした傾向について語ることとする。

------------------------------------------------------------------------------

On $600B of Y Combinator Startup Success

Jared Heyman (Medium)

https://bit.ly/3NYuRJI